市场洞察

对冲还是不对冲: 这是个问题

中文| English

PDF格式

Mark Harding, 金融机构集团负责人, 东南亚、印度和中东,澳新银行

Rohit Harjani, 利率投资者销售总监,澳新银行

Kang Jae Kim, 债券资本市场亚洲区负责人,澳新银行

Jack Tan, 客户洞察与解决方案总监,澳新银行

Martin Whetton, 执行董事兼利率策略师,澳新银行

2018年5月

________

在美国,随着量化宽松政策的结束,以及通胀预期的攀升,美联储自2015年以来宣布了6次加息,预计2018年和2019年还将再次加息。美元持续低利率的时期显然正在过去。

所有这一切意味着,对于拥有美元借款的企业、银行和资产管理公司来说,制定一致的对冲策略至关重要 - 不仅要化解美元利率上升的风险,还要抓住利率上升带来的套利机会。

I. 不采取行动的成本

制定任何有效对冲策略的第一步是掌握当前环境中无所作为的成本。 换句话说,借款人必须了解不进行对冲所带来的代价。

当然,这说起来容易做起来难,因为市场已经习惯了多年的低利率甚至负利率。 因此,近年来借款人无需考虑利率对冲的风险,已经放松了对于这方面的警惕。

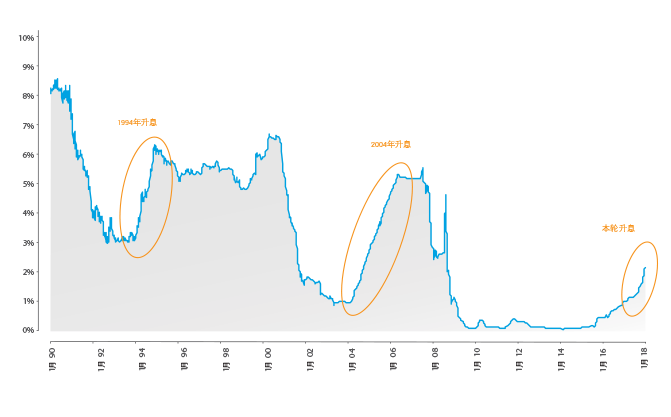

令事情更加恶化的是,本轮周期性加息较为平缓。 也就是说,不会出现突然的震动或重大的市场事件来给借款人当头一棒,让他们采取行动。

当然,目前还没有全盘皆输。 如果在周期内早些时候就进行了对冲保值当然最好,但在利率进一步上涨之前,现在仍有机会进行套期保值,亡羊补牢。

纵向来看,本轮升息较为平缓

借款人经常担心负利差,这种担心容易演变成妨碍借款人采取对冲行动的心理障碍。尽管负利差持续存在,但与以前的加息周期相比,由于收益率曲线的平坦化,负利差的绝对值保持在低位水平。

也许借款人首先应该做的是,以货币的形式来量化不作为的代价成本,并评估风险是否已大到必须干预的程度。

II.解决方案必须与策略相匹配

一旦借款人的期望结果得到明确,便可以选择与公司风险偏好最为一致的解决方案,如利率掉期、带封顶利率掉期,利率封顶等。

与大多数解决方案一样,每个解决方案都有自己的优点和难点。例如,利率掉期可以防止浮动利率的上升,但其弊端是,当固定利率高于当前浮动利率时,利率掉期会产生初始负利差。另一方面,带封顶的利率掉期的保护作用以封顶利率为上限,但初始负利差较低。

III. 抓住货币套利机会

大家经常讨论利率上涨的风险,却往往忽视这种上涨所带来的机会。

例如,尽管美国利率正在上涨,但其他许多市场的利率仍保持稳定。这意味着借款人有机会用其他货币(如欧元或日元)以比美元相对便宜的利率进行融资。

在全球范围内,大多数借款人倾向于依靠两种主要货币来满足其资金需求:本国市场货币和美元。自2008 - 2009年金融危机以来,这一现象已经变得更加明显,特别是在亚洲,许多公司利用美元低利率和美元资金来满足他们的融资需求。

_________________________________________________________________________________________________________

现在,美国利率上升的新现实,迫使借款人考虑将其他货币视为融资来源

_________________________________________________________________________________________________________

作为融资来源的替代性货币

以替代性货币进行融资的方式

• 直接以这些替代性货币进行融资(贷款,债券)

• 以美元或当地货币进行融资(由于流动性或优惠定价),然后换成所需的替代性货币

• 将现有美元或当地货币债务转换成替代性货

币债务

• 交叉货币互换(CCS)

获得对冲敞口的方法(如果目前没有现成的方式)

• 以替代性货币和买方进行交易,以替代性货币作为收入,现金流或应付账款的收款货币

- 如果替代性货币是买方的当地货币,这还能抵消买方的外汇风险,并为更好的定价提供机会

• 在套期会计中应用净投资套期保值,以补偿以替代性货币报告的子公司的替代性货币融资

- 这使得融资的任何外汇转换影响在权益中确认,而不是作为损益表中的收益或损失

评估替代性货币融资时,借款人必须考虑的因素包括:

• 目标市场中的投资者类型 - 银行,机构投资者还是散户投资者,以及每个国家或地区的差异

• 流动性风险 - 所选货币的融资可能性(影响融资成本)

• 现金流风险 - 可能无法以融资币种来支付利息偿还本金

• 会计风险 - 将债务重估至报告货币的要求,以及融资货币价值变动是否确认为收益或损失

当然,借款人的内部公司结构可能会降低这些风险。 例如,通过设立一家以融资货币进行报告的子公司,可以有效抵消会计风险,同时在融资货币中赚取的巨额收入也可以降低现金流风险。

对于要求借入美元的借款人,以其他货币进行融资,甚至可能存在短期套利机会,然后以较低的成本换回美元。

然而,事实上,无论借款人决定如何进行套期保值,2018年和2019年美国利率将继续走高。温和利率时代已经一去不复返,信贷息差正在扩大。鉴于不作为的潜在高成本,现在是借款人管理风险的时候了 - 同时借款人也应该认真评估使用替代性货币所能提供的机会。

RELATED INSIGHTS AND RESEARCH

insight

ASX Listed Investment Vehicles Are Changing Fast

While listed investment vehicles (LIVs) have been around for a long time, 2017 was a watershed year in IPOs... The size of these LIV raisings have led to evaluated interest in the sector by a range of local, regional and global players.

insight

Why It's High Time to Dip into Asia's RegS Liquidity Pool

Rising middle class wealth in Asia has triggered a revaluation of global credit among Asian investors, especially the offshore US dollar bond market. This revaluation has created a deep pool of liquidity across the world's most dynamic region for both issuers and investors.

insight

Are Pan-Asian Corporates Missing the Formosa Opportunity?

In recent years, Taiwan’s ‘Formosa’ bond market – which refers to bonds issued in Taiwan but denominated in currencies other than the New Taiwan dollar – has emerged as a leading offshore fundraising destination. But are pan-Asian corporates taking advantage of the opportunity it presents?